금리 인상에도 끄떡없는 美고용과 소비심리 / 경기침체 거리멀다.

[Bloomberg new]

1. 금리 인상에도 끄떡없는 美고용과 소비심리

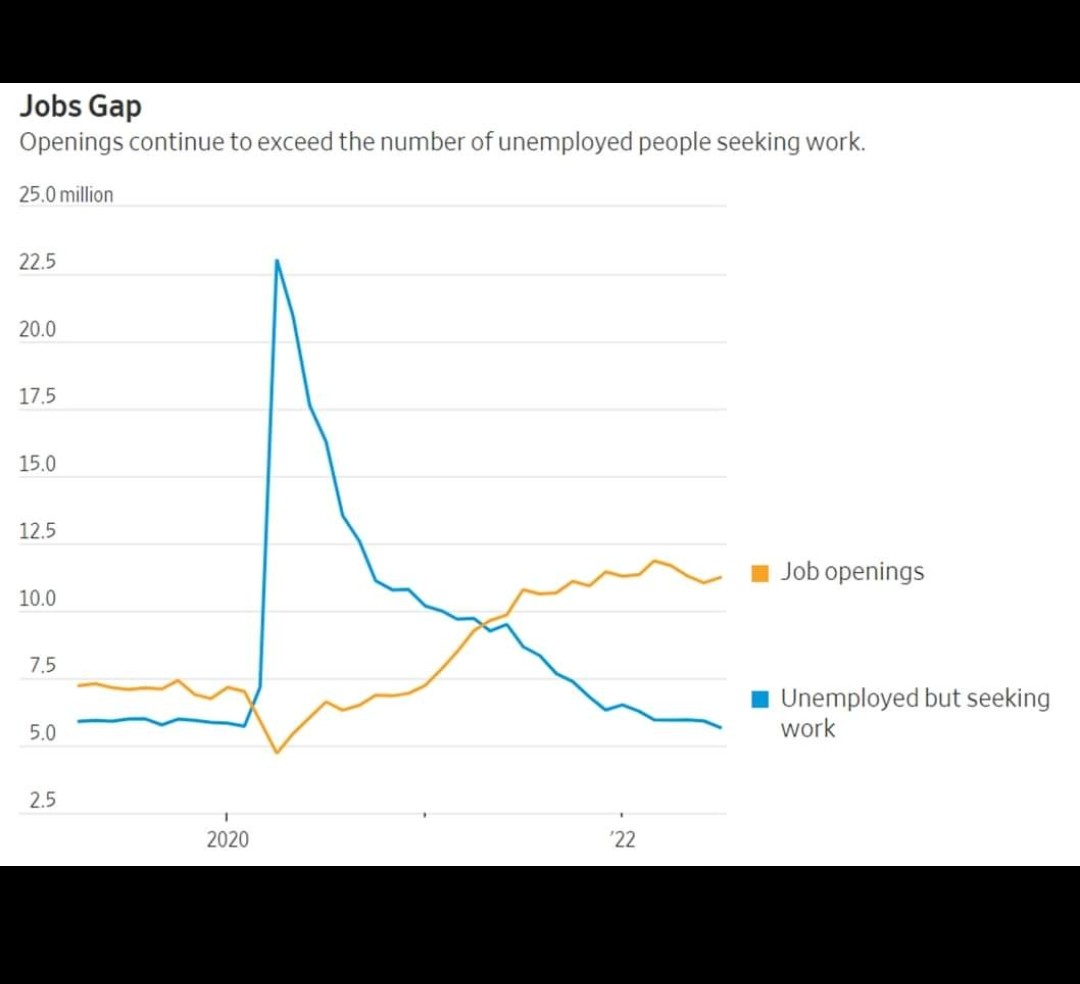

: 미국 노동부의 구인이직보고서(JOLTs)에 따르면 구인건수는 7월 1124만건으로 블룸버그 사전 설문의 모든 예상치를 뛰어넘었고, 6월 수치 역시 1100만건으로 상향 조정. 파월 연준의장이 주시하는 실업자 1명당 가능한 일자리 수는 7월 약 2개로 늘어남. 미국 소비자들의 경우 휘발유 가격이 내려가면서 경제에 보다 낙관적으로 바뀌고 있음.

ㄴ유가만 조금더 빨리 빠지면 증시가 갑자기 더 좋아질것같은데... 그래도 쭉 오르지않고 횡보하며 다시 빠져서 다행이긴하네요 (문제는 겨울이....)

공격적인 연준의 금리 인상에도 고용이 여전히 견조하고 소비심리 역시 강해 인플레이션 압력이 지속될 위험이 우려되는 부분. 웰스파고는 “고용 수요를 억누르려는 연준의 노력이 아직 갈 길이 멀다”면서, 노동시장에서 수요와 공급의 극심한 불균형이 여전한 모습이라고 진단.

Scotiabank는 소비가 계속 늘어날 경우 물가 압력에 맞서 연준이 긴축 경로를 계속 유지할 가능성이 높다며, 다음달 75bp 인상을 예상. 블룸버그 이코노믹스는 연준의 노력에도 불구하고 노동 수요가 전혀 식지 않고 있어 9월 75bp 인상이 불가피해 보인다고 진단

2. 연준의 물가안정 의지

: 라파엘 보스틱 애틀랜타 연은총재는 인플레이션 지표가 확실히 둔화될 경우 기준금리 인상폭을 지난 두차례 회의에서 단행했던 75bp에서 축소하는 방안을 지지할 수도 있다고 현지시간 화요일 에세이에서 밝힘.

그러나 실업률이 당분간 높아진다 하더라도 인플레이션이 연준의 목표로 돌아오기 전에 금리 인상을 멈추긴 어렵다며, 1960년대 말과 1970년대 정책 혼선과 인플레이션 악화를 지적. 또한 올 여름 지표는 인플레이션과의 싸움에서 좋은 소식을 가져다 주었지만, 아직 승리를 선언하기엔 이르다고 지적.

토마스 바킨 리치몬드 연은총재는 물가 안정 노력에 있어 연준이 뒤로 물러서는 일은 없을 것이라며, 그 과정에서 경기 침체 리스크가 있지만 2008년과 같은 심각한 침체로 갈 필요는 없다고 주장. 연준이 행동에 나서지 않을 경우 과도한 수요가 지속되고 일반 대중이 연준의 물가안정 능력에 대해 신뢰를 잃을 위험이 있다고 지적.

존 윌리엄스 뉴욕 연은총재는 수요를 잠재우기 위해 어느 정도 ‘제약적’ 정책이 필요하다면서 아직 거기까진 도달하지 못했다고 말함. 9월 FOMC에서의 인상폭은 “전적으로” 데이터에 달려 있다며 지난주 파월 연준의장의 발언을 반복

3. ECB 딜레마

: Joachim Nagel 유럽중앙은행(ECB) 정책위원은 유로존 경기 위축에 대한 우려 때문에 기록적 인플레이션에 대응하기 위한 금리 인상 기조가 흔들려서는 안 된다고 주장. 분데스방크 총재를 역임 중인 그는 현지시간 화요일 연설에서 “잠재적 침체 두려움으로 다음 금리 인상 스텝을 지연해서는 안 된다”며, 실증 데이터에 따르면 조기 금리 인상이 “고통스러운” 경기 하강 리스크를 최소화 시켜준다고 지적.

다음주 정책회의를 앞두고 ECB의 긴축 속도에 대한 논의는 날이 갈수록 뜨거워지고 있음. 유로존 인플레이션이 기록적인 8.9%에서 여전히 가속화되는 가운데 시장은 50bp와 75bp 인상 가능성을 저울질하는 모습.

Yannis Stournaras 그리스 중앙은행 총재는 유로존이 주로 공급 요인에 기인한 “인플레이션 퍼펙트 스톰”에 갇혔다면서도, 경제 리스크 때문에 정책 입안자들에게 “딜레마”가 생겼다고 말함. 유로존 경기기대지수는 8월 97.6으로 작년 2월래 최저 수준으로 후퇴한 반면,

독일 인플레이션은 유럽연합(EU) 기준 8월 전년비 8.8%로 유로화 출범 이래 최고치를 경신. 한편 EU가 에너지 공급 위기에 적극 대응하고 나서면서 유럽 내 주요 에너지 가격이 화요일 한때 10% 넘게 급락

4. 글로벌 채권 약세장 직면

: 중앙은행들이 공격적 금리 인하에서 한발 물러설 것이란 기대가 무너짐에 따라 채권이 한 세대 만에 처음으로 약세장에 접어들 위험에 처함. 투자등급 국채와 회사채의 총수익을 측정하는 블룸버그 글로벌 종합지수는 잭슨홀발 매도세를 거치며 고점 대비 20% 하락을 코 앞에 두고 있음.

Kapstream Capital의 Pauline Chrystal은 지난 금요일 파월의 발언이 “기대를 리셋시켰다”면서, 시장이 금리 인하 기대를 너무 일찍 가격에 반영했었다고 지적. 유럽과 한국,

뉴질랜드 등 잭슨홀에 참석한 다른 중앙은행들 역시 지속적인 금리 인상을 시사. Asset Management One의 Kozo Koide는 파월이 현재 시장 가격이 시사하는 것보다 금리를 더 높게 가져갈 수도 있다고 경고.

임금이 너무 빠르게 올라 실업과 침체를 초래하지 않고 서는 인플레이션을 2% 부근에 안정시킬 수 없지만, 연준이 이를 공공연하게 말할 수 없는 상황이라고 지적.

Bank of Singapore의 Todd Schubert는 “연준의 조기 비둘기파 전환 기대는 아예 불씨가 꺼져버렸다”며, 파월의 매파적 잭슨홀 발언에 전 세계적으로 크레딧 스프레드가 확대되었다고 진단

5. 레버리지론 주목

: 모간스탠리는 레버리지론이 크레딧 시장의 새로운 ‘탄광 속 카나리아’가 될 수 있다고 경고. 과거에 경제 상황이 악화되면 대개 정크채 시장에서 먼저 균열이 생겼지만 이제는 1조 달러가 넘는 변동금리의 레버리지론이 문제가 될 수 있다는 설명. 연준이 수십년래 가장 빠른 속도로 기준금리를 올렸지만 레버리지론은 올해 지지부진했고,

심지어 그 이전부터 리스크에 대한 우려가 있음. 일부 애널리스트들은 레버리지론을 이용해 자금을 빌린 기업들이 금융 비용 부담이 높아져 상환에 문제가 생길 수 있다고 경고. 모간스탠리는 레버리지론 시장이 2015년 이래 거의 두배 성장하면서 질적으로 상당히 악화되었다고 지적.

레버리지론에 의존한 기업들은 이제 실적 약화와 금리 상승이라는 이중고에 취약해 등급 하향조정이 임박했다고 전망

ㅡㅡㅡㅡㅡㅡㅡㅡㅡ

중요 새로운 이슈

우크라이나가 남부 전선에서 대대적 반격을 시작했다고 함. 세 가지 포인트.

1) 우크라이나가 실제로 영토를 회복하고 크림반도 부근까지 진격할 경우 러시아가 전술핵을 사용할 것인가.

2) 우크라이나 공격이 실패하고 러시아가 다시 공세로 전환할 경우 질렌스키 정부는 유지될 수 있는가.

3) 겨울 에너지 대란에 직면한 영국과 독일이 두 상황에서 러시아에 굴복하지 않고 버틸 수 있을 것인가.

** 참고로 한국전쟁에서 2년 간의 밑도 끝도 없는 소모전이 종료된 까닭은 스탈린 사망 덕분이었음. 그가 건강했다면 몇 년 더 그 참혹한 전쟁을 이어갔을 가능성이 큼. 당시 스탈린은 한국전쟁을 중국군이 현대전을 경험할 수 있는 좋은 기회라고 평가. 퇴보한 스탈린 격이라 할 푸틴은 어떨까.

https://m.blog.naver.com/whwkdns2/222860965501