1. 뉴욕증시

- 3대 지수 2거래일 연속 상승.

- 소비자심리지수 하향 수정, 미시간대 기대인플레이션 하락에 의한 연준 긴축 강도 전망 약화와 연준 내부 리세션가 과도하다는 영향.

- 주간 기준 다우 5.4%, S&P500 6.5%, 나스닥 7.5% 상승. 주간 기준 4주만에 상승세 반전.

- 11개 업종 모두 상승. 상승 순으로 소재> 커뮤니케이션> 금융> 재량소비재> 정보기술

- 메타(+7.19%), 알파벳(+5.11%), 아마존(+3.58%), 마이크로소프트(+3.41%), 애플(+2.45%), 테슬라 (+3.93%)

- 페더레이티드헤르메스의 루이스 그랜트는 "미시간대 5년 인플레이션 하락은 연준이 최소한 일시적으로는 성공한 것으로 보일 것. 리세션 우려가 확대된 가운데 원자재 가격은 고점에서 하락했다"

- 울프리서치의 크리스 센예크는 "우리는 지난 3거래일 동안 나타난 뉴욕증시의 반등은 깊은 과매도 환경에서 나타난 약세장 랠리였다고 생각한다. 추가적인 단기적 움직임이 일부 있을 수도 있다.

그러나 우리는 중기적으로 약세 기본전망이 여전하고, 다음번 하락세는 리세션 위험 확대 및 순이익 하향 수정 등으로 촉발될 것이라 생각한다"

2. 외환

- 긴축 강도 전망 약화에 달러인덱스 하락 마감.

- 이머징 통화 대체적으로 강세.

3. 국채 수익률

- 미시간대 기대인플레이션 하향 조정 영향으로 전반적 리스크온 분위기 형성되며 장단기물 모두 상승하며 수익률 곡선은 베어스티프닝.

- 7월 금리 인상폭 약 68~69bp 반영. (전일 약 72bp)

- 연말 180bp (전일 약 186~187bp)

4. 국제유가

- 뉴욕 증시 상승하며 리스크온 분위기 조성과 여전한 공급 부족에 대한 우려로 3%대 상승 마감.

가) 베이커 휴즈 굴착장비수

- 584 -> 594

나) 미국 베이커 휴즈 총 원유시추수

- 740 -> 753

- 3주 연속 증가.

* 향후 산유량 예상 지표.

5. 중앙은행 및 정책

<US>

가) 제임스 불라드 (세인트루이스 연은)

- 미국의 경기 침체 가능성에 대해 논하기엔 너무 이르다.

- 미국 경제는 엄청난 회복력을 보여줬다. 가계 부문 역시 퇴조의 징후를 보이지 않고 있다. 올해 2분기에서 4분기까지 경제는 재개방 효과를 계속 보게 될 것이고 전반적 투자도 여전히 강하다.

- 금리인상은 비정상적으로 낮은 수준에서 시작되는 것이고 이러한 금리인상은 경제 성장을 `추세 속도`로 둔화시킬 것.

- 앞당겨 금리를 올리는 것은 좋은 생각이다. 인플레이션을 되돌리고 통제하기 위해 우린 공격적이고 저돌적으로 행동해야 한다. 그렇게 하지 않으면 10년 동안 높고 다양한 인플레를 겪어야 한다.

- 인플레는 경제의 가격 신호를 헝클어 놓아 투자 및 투입요소 구매, 직업 선택 등의 결정을 복잡하게 만든다. 그래서 우리는 그런 상황에 빠지고 싶지 않다.

<ECB>

가) 루이스 데 귄도스 (ECB 부총재)

- 7월 25bp 금리 인상 전념.

- 50bp인상에 대한 커뮤니케이션은 확고하지만 후에 일어날 일과 관련해서는 9월 전망에 따라 이뤄질 것.

나) 마리오 센테노 (포르투갈 중앙은행)

- 24일 개발중인 새로운 위기 대응 수단이 특정 스프레드 타깃, 즉 곤경에 처한 회원국 국채 스프레드에 대해 특정 타깃을 지니지는 않는다. 새로운 수단은 국채 수익률의 온당치 않은 급등, 소위 금융시장 파편화에 맞서 싸울 것이며 덕분에 위원들은 역대급 인플레이션을 퇴치하는 데 온전히 정신을 집중할 수 있을 것.

다) 이그나치오 비스코 (이탈리아 중앙은행)

- 우크라이나 전쟁의 영향으로 이탈리아는 경제전망이 악화되는 국면에 있다.

- 중기적으로 이탈라아의 구조적 현대화가, EU 회복기금(NGEU)의 투자와 개혁으로 뒷받침될 수 있을 것.

6. 경제지표

<US>

가) 미시간 5년 인플레이션 예상 (6월)

- 3.305 -> 3.10%

나) 미시간대 소비자심리지수 (6월)

- 50.2 -. 50.0

- 소비자심리지수 역대 최저치 기록.

- "인플레이션이 계속해서 소비자들의 가장 큰 우려사항으로 자리잡고 있다. 소비자들의 47%는 생활 수준이 약해진 이유로 인플레이션을 꼽았다. 2008~2009년 금융위기 대침체 기간 도달했던 역대 최고치에 단 1포인트 모자란 수준이다"

다) 신규 주택판매 (MoM) (5월)

- -12.0% -> 10.7%

라) 신규 주택판매 (5월)

- 629K -> 696K

- 올해 들어 첫 증가세.

<EUR>

가) 독일 Ifo 기업체감지수 (6월)

- 93.0 -> 92.3

- 3개월만에 하락세 전환.

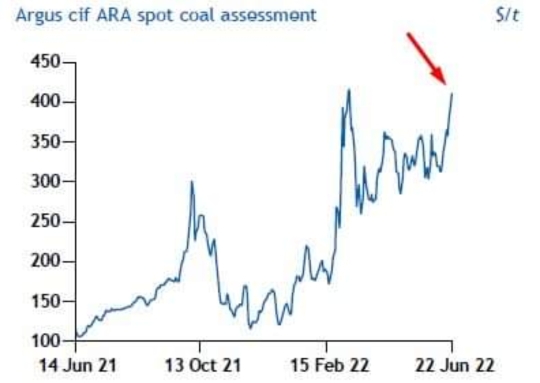

- 기업들은 지금의 업황에 다소 불만스러워 하고 있으며 장래 업황에 대해서는 기대치가 훨씬 비관적으로 바뀌었다. 기업들에게는 오르는 에너지 가격과 천연가스 부족 위협이 큰 걱정거리이다.

ㅡㅡㅡㅡㅡㅡㅡㅡㅡㅡㅡㅡㅡㅡㅡㅡㅡㅡ

완화적인 성향의 데일리 샌프란시스코 연은총재 (투표권 x)도 7월 75bp 인상을 지지

금리 앞으로 1%~1.5%가량 더 올라가면

장단기 금리차 또 벌어질듯한데

금방 정상화 될지 혹은 또 악재반영 할지가 관건이군요

인플레이션은 확실히 잡힌다 , 잡히고 있다

이 느낌은 확(크게크게) 전달이되는데

이제는 경기침체로 가느냐 , GDP 날려먹느냐

의 싸움이네요

물론 걱정할 필요는 없습니다 (단기악재임)

미국이 그동안 절대 갚을 수 없는 부채를 가지고 있었는데

돈 가치를 똥값화 하고 있기때문에

몇달 혹은 1~2년 고통스럽겠지만, 이번 재무제표 리셋만 잘 마무리하고나면 또 10년동안 어마어마한 성장력을 가져올겁니다

막대한 돈을 푼만큼, 쌓여있는 부채를 정리하기 쉬워졌으니까요

물론... 수입없는 기업에겐 이 상황이 너무나도

큰 위기겠지만요.

https://m.blog.naver.com/wkdnsskfk/222788730073

지금 문제는 환율

국내증시 , 일본 등 수출로 먹고사는 나라는 환율이 엄청 중요하죠 지금 우리나라나 일본 그리고 중국도 나...

blog.naver.com

'다우 나스닥 시황' 카테고리의 다른 글

| 증시시황 중요일정 정리 (14) | 2022.06.28 |

|---|---|

| 증시시황 중요일정 정리 (3) | 2022.06.28 |

| 미국은 채권수익률 때문에... 증시가 계속 요동치네요 (2) | 2022.05.07 |

| 연준(FED) FOMC, 파월 뜻을 읽어야 돈을 벌 수 있다. (2) | 2022.05.07 |

| 역레포 금리 / 파월이 전 세계를 속였다. (3) | 2022.05.06 |