테슬라가 분위기가 좋네요

엔비디아가 반등해서 따라서 같이 오르는건가...싶기도 합니다만...

그래도 차근차근 매물벽 잘 뚫고 우상향하길 기다려봅시다

금리인하한다고 하면

환율 떨어지고 금융위기오면서 큰 악재가 줄줄이 터질 수 있는데.... 연준이 2024년에는 금리인하 하지않는다고 하니까 뭔가? 조용히 잘 넘어가는 분위기네요

이런상황에서 버티기로 잘 가주고

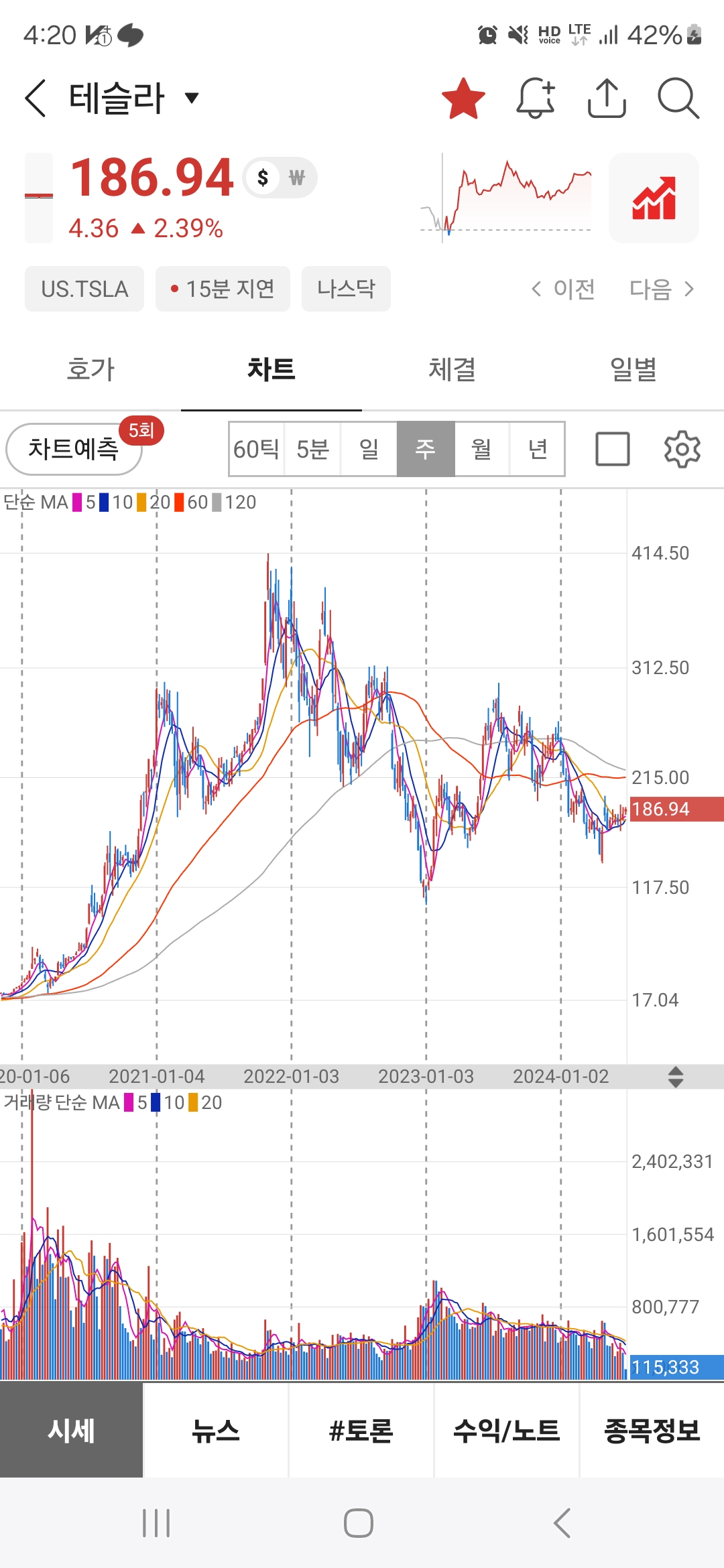

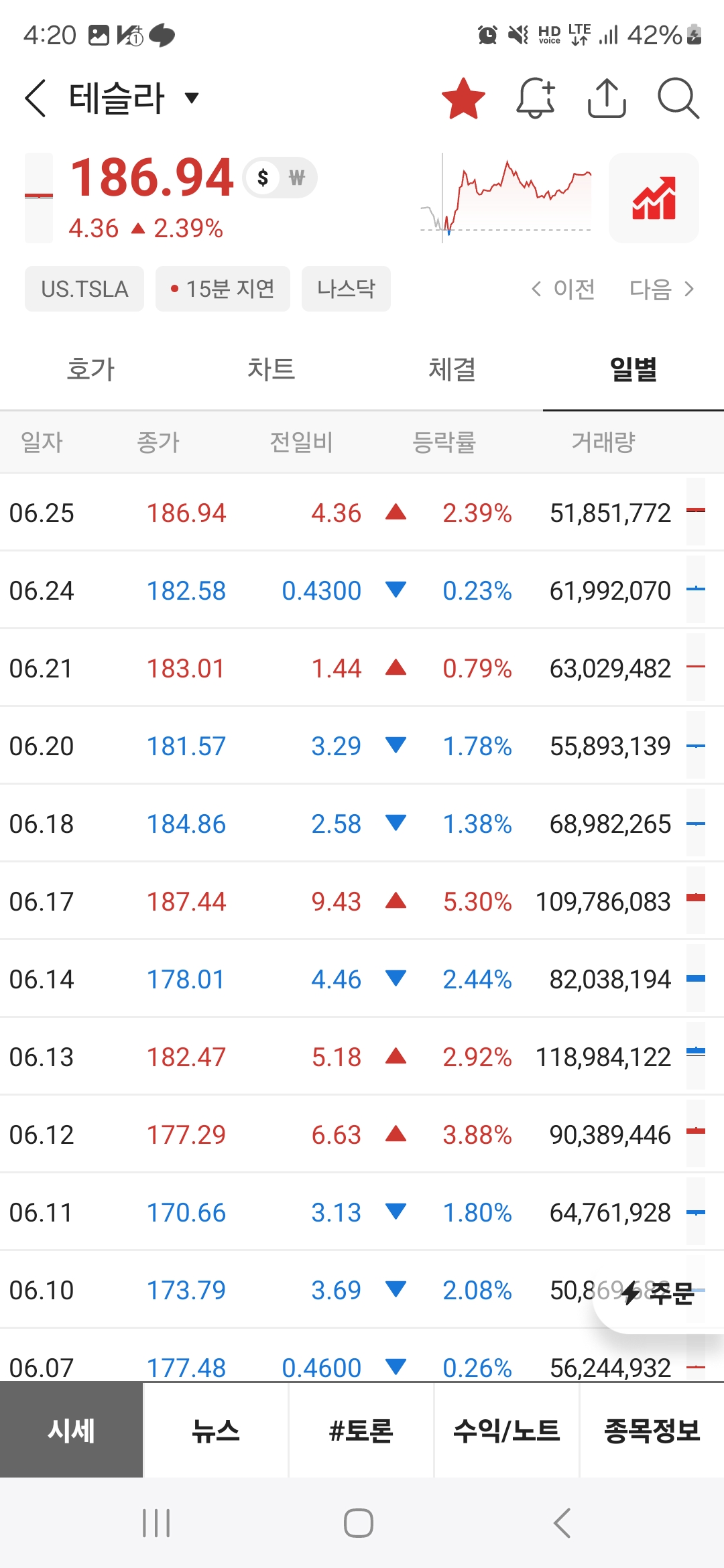

테슬라가 182달러 그리고 192달러 매물대만 잘 넘어주면? 장이 매우 훈훈해질듯합니다

선물옵션만기일 물량도 다 소화했고

오늘 단타물량도 많이 소화했네요

공매도가 60%이상으로 증가했는데 전반적으로

주가가 오르진못해도 방어만잘해주면 이게 상승과 똑같습니다

분명 또다시 공매도상환 대량유도하는 시점이 올것같네요

생각보다 거래량이 씨가마르고 있는데

슬슬 상승이든 하락이든 방향성보여줄듯합니다

2분기 인도량에서 큰 변수가 나와주길 기도해야겠네요

물론 판매량이 저조한것같다는 분석이 많긴한데

에너지사업분야나 사이버트럭이 새로운 다크호스로 떠오르고있으니까

새로운 기대감이 형성되어서 좋은 결과를 보여줄테니까

좀더 시간을 가지고 기다려보시면 좋을듯합니다

싸이버트럭, 늦어도 2027년에 미국에서 가장 많이 팔린 픽업트럭이 될 것

2023년 픽업트럭 북미판매 1위 포드 F-Series

Ford sold 750,789 F-Series trucks.

싸이버트럭의 램프업 예상

2024년 12만대

2025년 25만대

2026년 50만대

2027년 75만대

개인적으로는 포드는 파이를 계속 싸이버트럭에 빼앗길 것이기 때문에 2026년에 싸이버트럭이 1위를 달성할 가능성도 있다고 생각함.

보수적으로 봐도 2027년에 싸이버트럭이 북미시장을 석권할 것.

ㅡㅡㅡㅡㅡㅡㅡㅡㅡ

보우먼이 2024년 금리인하 안할 수 있다고 하네요

그래서 달러는 상승.

경기침체는 조금씩 올듯한데 금융위기를 원하진않나 봅니다.

증시는 호재로 해석하는듯한데 개별주실적이 앞으로 더 중요해지겠네요

[미래에셋증권 전략/퀀트 유명간] 주간전략 및 이익동향(6월 3주차)

★ Summary ★

[글로벌] 신흥국 이익모멘텀 개선 지속. 한국/중국/인도↑

[한국] 업종별 실적 전망 차별화. 화학/철강/에너지/2차전지↓

■ 글로벌 이익동향(MSCI, 12MF EPS)

* 전세계 EPS 변화율(1M)

: +0.4%(DM: +0.3% < EM: +1.3%)

* 컨센서스 상향 국가(1M)

: 한국(+3.5%), 중국(+1.3%), 미국(+0.4%)

* 컨센서스 하향 국가(1M)

: 독일(-0.1%)

* 컨센서스 상향 업종(1M, DM+EM)

: IT(+1.7%), 소재(+0.6%), 금융(+0.5%), 경기소비재(+0.4%)

* 컨센서스 하향 업종(1M, DM+EM)

: 헬스케어(-0.4%), 에너지(-0.1%)

■ 국내 이익동향 및 밸류에이션

* 2Q24 영업이익 컨센서스 변화

: +0.1%(1W), +1.1%(1M)

* 24년 영업이익 컨센서스 변화

: +0.1%(1W), +0.6%(1M)

* KOSPI 12M Fwd. PER, 12M Trail. PBR

: 10.04배, 0.99배

■ 국내 업종별 이익동향(24년 영업이익 1W 변화율)

▶컨센서스 상향 업종: 디스플레이, 반도체, 게임, 자동차

① 디스플레이(적자폭 축소, 24년 영업이익 1W 변화율)

*LG디스플레이(적자폭 축소) 하반기 업황 회복 기대

*토비스(+2.7%)는 전장용 디스플레이 수주 증가 및 카지노 모니터 사업 성장으로 이익전망치↑

② 반도체(+0.5%)

*SK하이닉스(+1.5%)는 HBM 매출 비중 상승 및 eSSD 수요 증가에 따른 낸드 부문 실적 턴어라운드 기대

*SK스퀘어(+1.1%)는 SK하이닉스 실적 반영으로 이익전망치↑. 주주환원 확대 전망

③ 게임(+0.3%)

*SOOP(+0.9%)은 2분기 긍정적인 실적 전망. 글로벌 트래픽 확장 기대

*크래프톤(+0.4%)은 PC 및 모바일 트래픽, 매출 증가가 지속. 인도 퍼블리싱에 따른 모멘텀 기대

* 자동차(+0.2%, 현대차, 기아) 상향 조정

▶컨센서스 하향 업종: 화학, 철강, 에너지, 2차전지

① 화학(-1.2%, 24년 영업이익 1W 변화율)

*LG화학(-1.3%)은 2분기 실적 회복 기대에도 LG에너지솔루션 실적 둔화를 반영해 이익전망치가 하향 조정

*포스코퓨처엠(-1.7%)은 양극재 판매량 및 판가 부진으로 2분기 및 연간 실적↓

*롯데케미칼(적자폭 확대)은 더딘 수요 개선에 따른 스프레드 부진 영향

② 철강(-0.3%)

*세아제강(-10.0%)은 내수 업황 부진 및 원재료 가격 상승 영향으로 실적 부진이 예상

*세아베스틸지주(-1.4%)는 판매가격 하락에 따른 수익성 정체가 지속

③ 에너지(-0.3%)

*한화솔루션(-24.1%)은 재고부담으로 2분기에도 신재생부문(태양광) 적자 지속 전망. 하반기 업황 개선 기대

*S-Oil(-0.5%)은 2분기 정유부문 대규모 적자가 예상

* 2차전지(-0.2%, 에코프로비엠, 삼성SDI) 하향 조정

■ Weekly Commentary

선진국, 신흥국 실적 상향 조정이 지속됐습니다(각각 +0.3%, +1.3%, 12MF EPS 1개월 변화율). 한국, 중국, 미국, 일본 등 대부분의 국가의 이익전망치가 상향 조정됐습니다. 유럽이 상대적으로 부진했습니다. 업종별로는 IT, 소재, 금융의 실적 변화가 양호했고, 헬스케어, 에너지가 부진했습니다.

국내 기업들의 2024년, 2Q24 합산 영업이익 전망치는 한주간 +0.1%, +0.1% 상향 조정됐습니다.

디스플렝, 반도체, 게임, 자동차의 이익전망치 흐름이 긍정적이었습니다. SK하이닉스, SK스퀘어의 이익전망치가 양호했고, 현대차, 기아도 환율 효과로 2분기 호실적이 전망되고 있습니다. 게임 섹터 내에선 SOOP, 크래프톤의 이익전망치가 상향됐습니다.

반면, 화학, 철강, 에너지, 2차전지 업종의 이익전망치 변화는 부진했습니다. 양극재 판매량 및 가격 하락으로 2차전지 기업들의 이익전망치가 부진했습니다. 수요 부진이 지속으로 화학 기업들이 실적도 하향 됐습니다. S-Oil은 정유부문 대규모 적자가 예상되고 있습니다.

KOSPI는 지난 목요일 2022년 1월 이후 약 2년 5개월만에 2,800pt를 회복했습니다. 미국 금리 인하 기대와 반도체/자동차 중심의 실적 개선 기대가 주요 요인이었습니다. 12MF PER 10.1배, 12MT PBR 1.0배로 직전 2,800pt 였던 2022년 1월 수준과 비교하면 밸류에이션 부담은 높지 않습니다. 다만, 환율 상승에 대한 부담과 업종, 종목 쏠림으로 지수 상승 속도는 둔화가 예상됩니다. 실적이 양호한 업종 중심으로 대응이 유리한 시기입니다.

지난 1주일 간 영업이익 전망치 상향 조정 폭이 큰 기업(컨센서스 추가/삭제 제외)은 티앤엘, DL, 토비스, SK하이닉스, 아이티엠반도체, 롯데웰푸드, HMM, SK스퀘어, SOOP, 휴젤, 펌텍코리아, HD현대미포, 아이패밀리에스씨, 빙그레, 이수페타시스, 효성첨단소재, 한국콜마, 진에어 등입니다.

▶ Earnings Revision(6월 4주차)

https://han.gl/K2wxW

*미래에셋증권 전략/퀀트

t.me/eqmirae

편안한 주말 보내시길 바랍니다. 감사합니다.

'미국주식 종목분석 > 전기차' 카테고리의 다른 글

| FSD 업데이트속도 엄청나네요 (33) | 2024.07.01 |

|---|---|

| TSLA 테슬라, 조금 늦었지만 다시 200달러 돌파할것 (41) | 2024.06.30 |

| 조나스는 모건 스탠리가 테슬라를 자동차 주식과 에너지, AI/로봇공학 회사로 평가한다고 말했습니다. (35) | 2024.06.22 |

| 테슬라 마스터플랜 곧 발표예정? (33) | 2024.06.20 |

| TSLA 테슬라 AI팀 자율주행부문장 (32) | 2024.06.13 |